2023年ESG债券市场运行分析5月报

编辑: 时间:2023-06-25

本期 /看点

一级市场

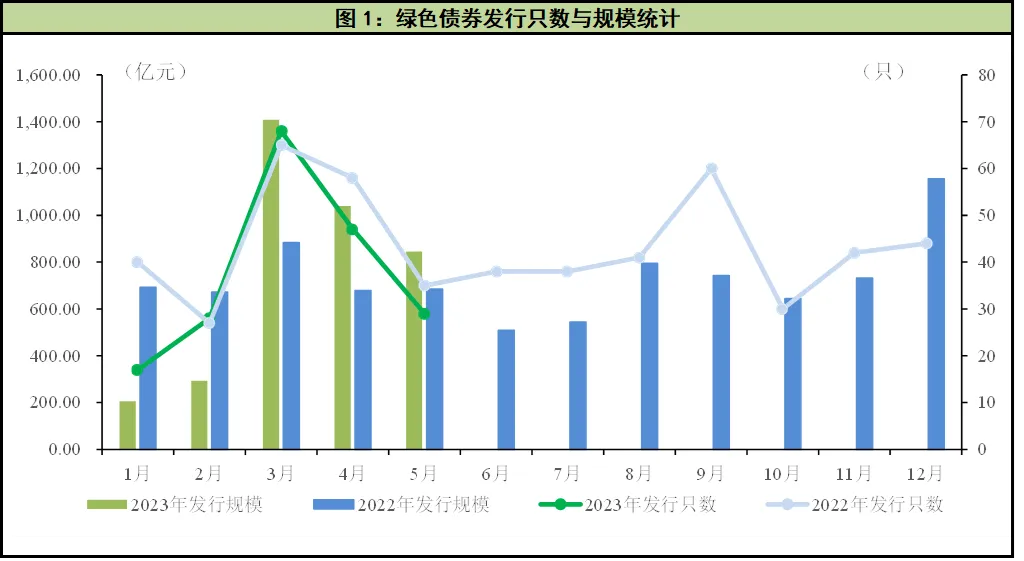

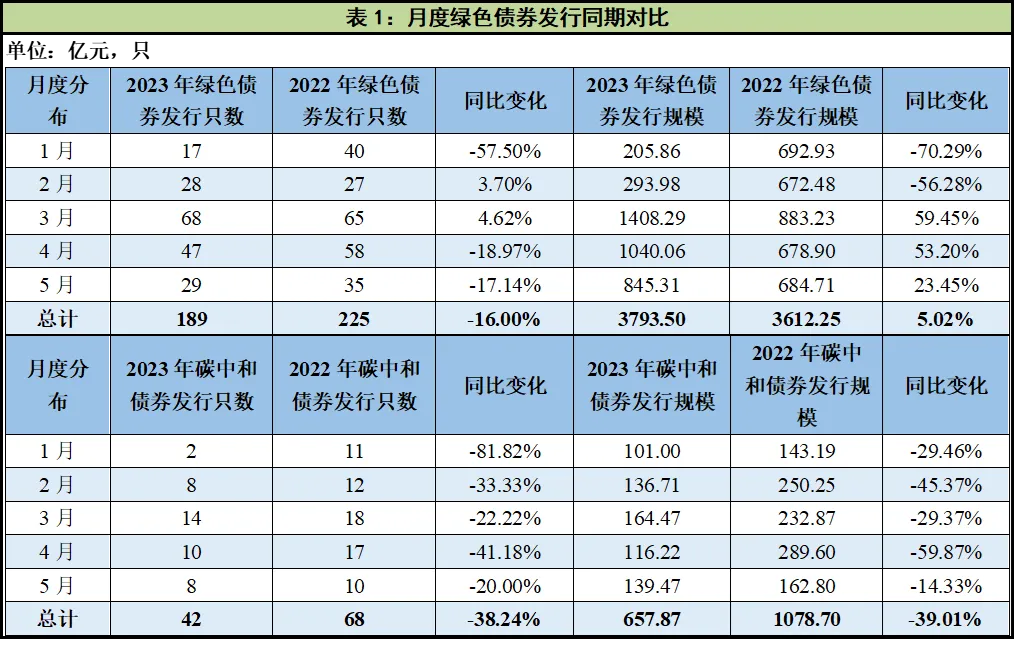

2023年1-5月,国内市场已发行绿色债券189只,规模共计3793.50亿元,与去年同期相比发行只数下降16.00%,发行规模增长5.02%。其中5月新发行29只绿色债券,规模共计845.31亿元,较去年同期发行只数下降17.14%,发行规模增长23.45%。

截至2023年5月末,国内市场累计发行可持续发展挂钩债券66只,规模共计790.00亿元;累计发行转型债券和低碳转型相关债券共34只,规模共计312.20亿元。

二级市场

5月,绿色债券共429只参与交投,月度现券交易规模为1554.99亿元;可持续发展挂钩债券共有35只参与交投,交易规模总计为67.54亿元;转型类债券共有6只参与交投,交易规模总计为1.60亿元,其中包括3只中期票据、2只公司债和1只短期融资券。

绿色金融动态

国内动态

国资委印发《中央企业债券发行管理办法》,鼓励发行碳中和碳达峰债券;银保监会提出积极发展绿色金融,有力促进能源转型,加大对绿色建筑的绿色金融支持力度;甘肃省人民政府印发《甘肃省碳达峰实施方案》,建立健全绿色金融标准体系;《粤港澳大湾区绿色债券发展报告(2023)》发布,全面分析粤港澳大湾区绿色债券市场发展基本情况;香港金融管理局发布“香港绿色分类框架原型”,征求市场反馈意见。

国际动态

澳大利亚将投资20亿澳元打造成氢能超级大国;国际能源署发布2023年《世界能源投资报告》,指出全球太阳能投资将首次超过石油生产投资;中欧牵头启动可持续金融共同分类目录(CGT)二期工作。

一、一级市场发行情况

(一)绿色债券发行情况

2023年5月,信用债发行整体明显缩量,净融资额近4个月首次净流出。受此影响,国内绿色债券市场发行量有所回落,2023年5月国内市场共发行29只绿色债券,规模共计845.31亿元,发行只数与规模较4月环比分别下降38.30%和18.72%;较2022年5月发行只数同比下降17.14%,发行规模同比增长23.45%。其中2023年5月碳中和债券共发行8只,规模共计139.47亿元,较4月份发行只数环比下降20.00%,规模增长20.01%,较2022年5月同比分别下降20.00%和14.33%。截至5月末,2023年国内绿色债券已累计发行189只,规模达3793.50亿元,与去年同期相比发行只数下降16.00%,发行规模增长5.02%。

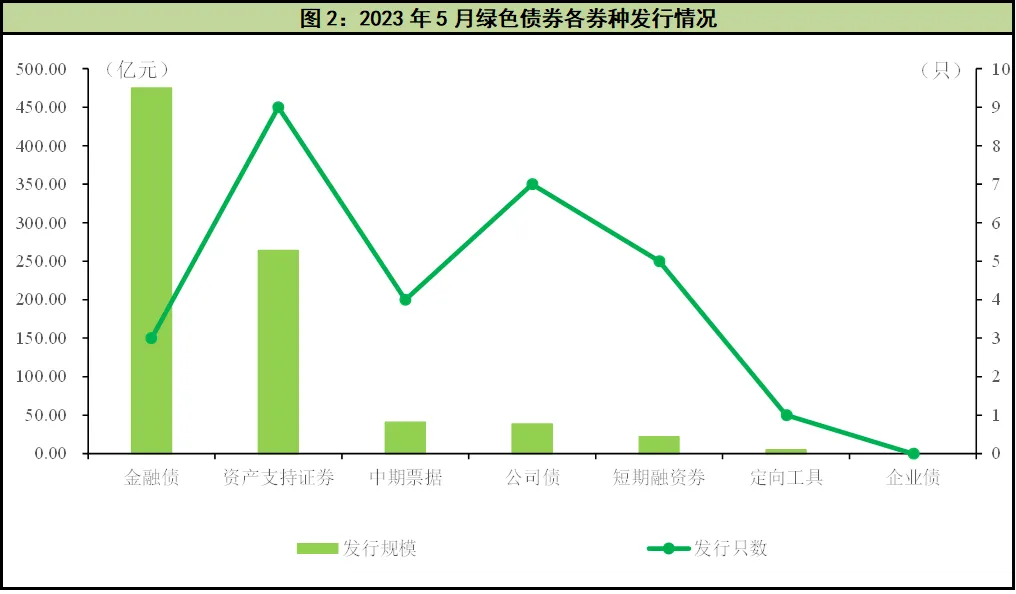

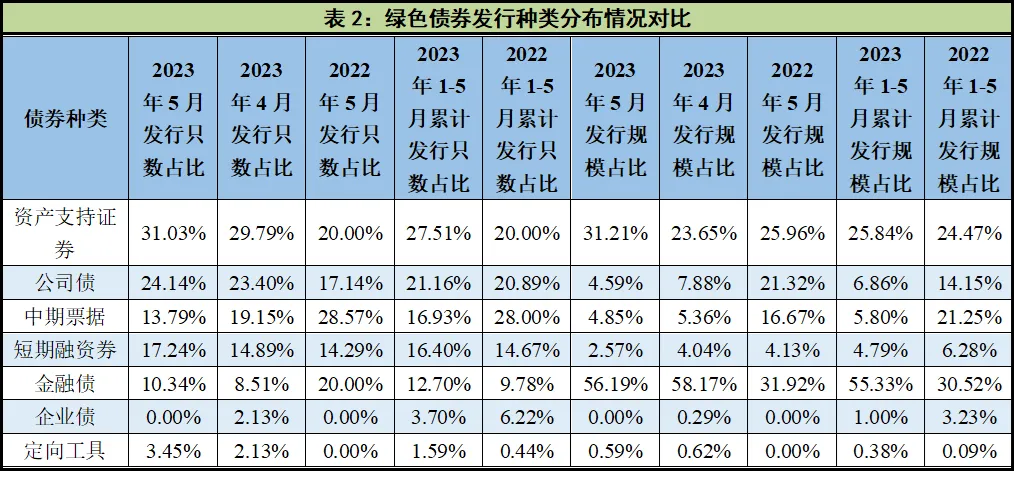

从券种类型分布来看,5月,绿色债券市场中绿色金融债和绿色资产支持证券仍为发行主力,其中绿色金融债共发行3只,规模达475.00亿元,发行规模为各券种之首,募集资金将全部用于绿色信贷投放;绿色资产支持证券共发行9只,规模达263.81亿元,发行只数最多,规模仅次于绿色金融债;其余券种发行规模均不足100.00亿元。截止5月末,绿色金融债发行只数占比为12.70%,发行规模占比超过五成,只数与规模占比较去年同期均增长显著,绿色低碳产业已成为目前银行信贷投放的热点方向。此外,绿色资产支持证券和绿色定向工具发行只数与规模占比同样较去年同期有所增长;绿色中期票据和绿色企业债发行只数和规模占比同比均有所下降;绿色公司债和绿色短期融资券相较去年同期发行只数占比略有上升,但发行规模占比有所下降。

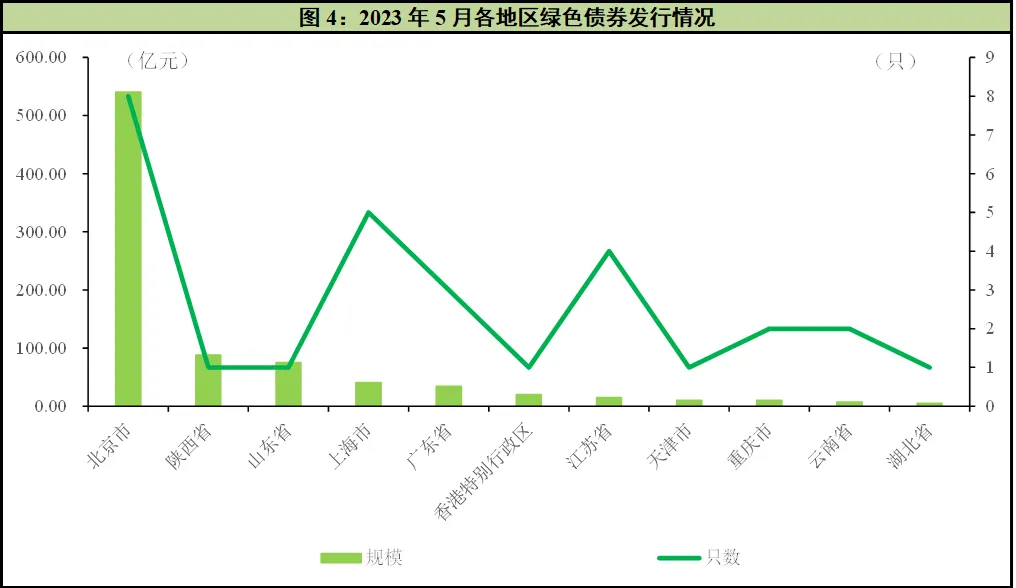

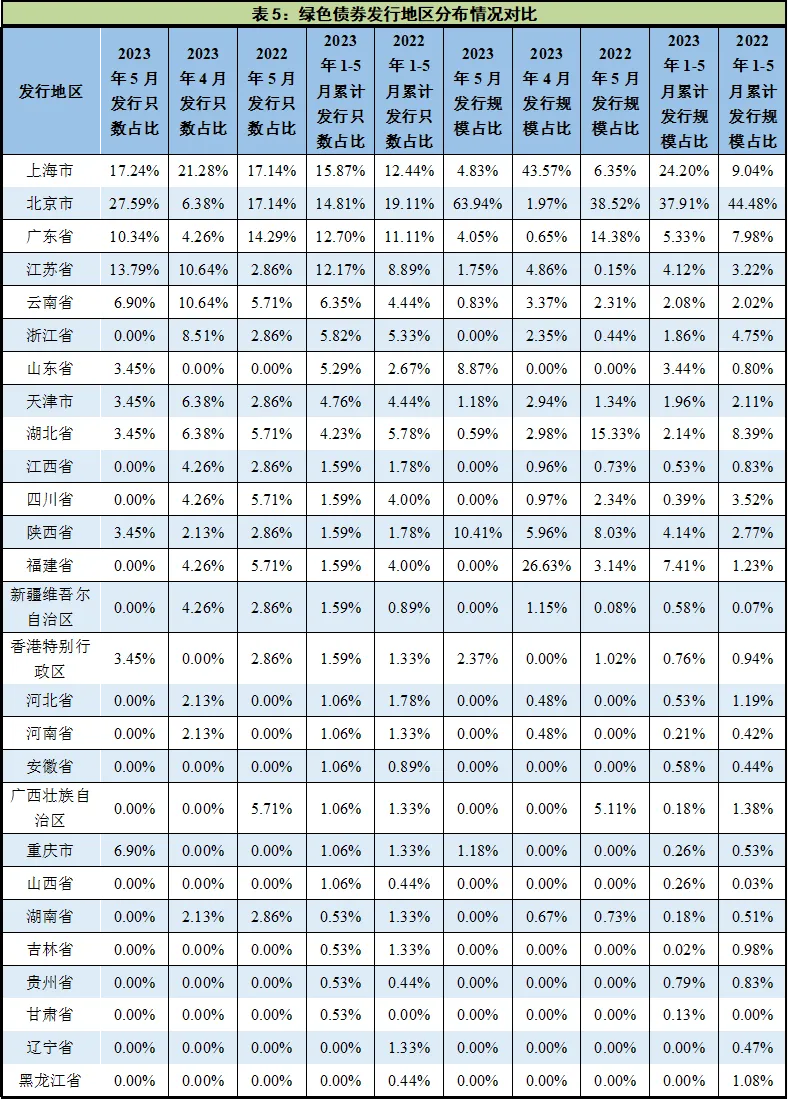

从发行地区来看,2023年5月,北京市共发行8只绿色债券,规模达540.4605亿元,只数与规模均领先于其他省份,其中总部位于北京的中国银行和中信银行共发行400.00亿元绿色金融债。截至5月末,2023年绿色债券累计发行只数排名靠前地区的分别为上海市、北京市、广东省和江苏省,占比均超过10%,与去年同期相比,除北京市占比有所下降外,其余三省占比均有所上升;在发行规模上,北京市和上海市占比分别为37.91%和24.20%,远超其他地区,其中上海市相较去年同期占比显著上升,北京市占比则有所下降。

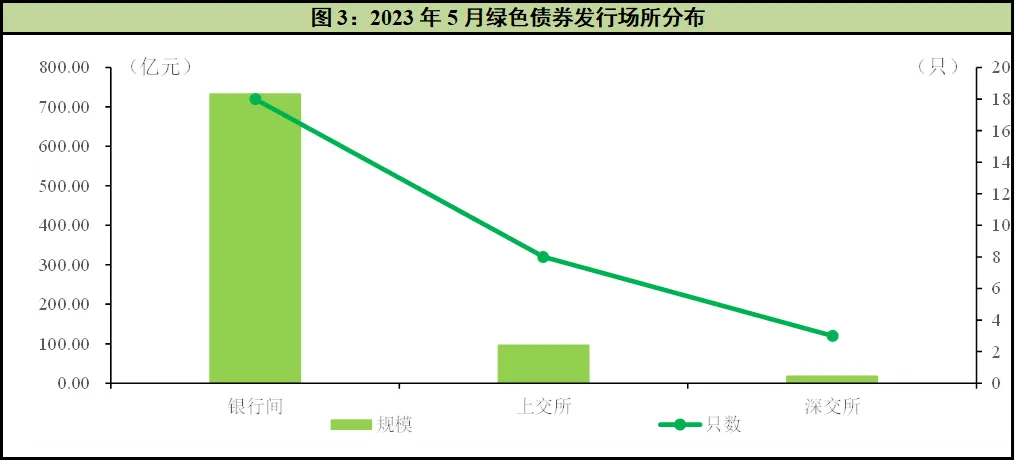

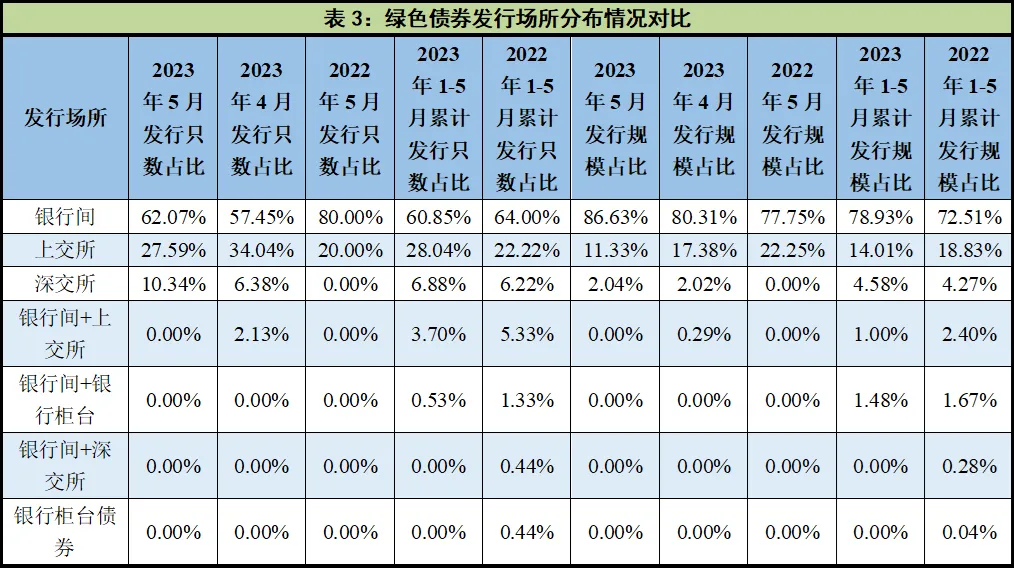

从绿色债券发行场所来看,2023年5月银行间市场仍为绿色债券主要发行场所,共发行18只绿色债券,规模达732.26亿元,发行只数占比超过六成,规模占比超过八成;上交所和深交所分别发行绿色债券8只和3只,规模分别为95.81亿元和17.24亿元。截至5月末,2023年银行间市场绿色债券发行只数占比达60.85%,规模占比达78.93%,发行规模占比同比有所增长,但发行只数占比同比小幅下降;交易所(包括上交所和深交所)绿色债券发行只数占比较去年同期有所增长,但发行规模占比有所下降;其他场所类型发行只数和规模占比同比均有所下降。

从绿色债券在整体债券市场中发行规模占比来看,2023年5月绿色债券占整体债券市场发行规模的1.53%,较4月份下降0.14%,较去年同期增长0.16%。其中绿色资产支持证券占比达19.65%,环比增长1.61%,同比增长7.09%;绿色金融债和绿色定向工具占比较去年同期有所增长;其余券种占比较去年同期均有所下降。截至5月末,2023年绿色债券占整体债券市场发行规模的1.33%,较去年同期下降0.11%。可见,绿色债券是国内债券市场的重要组成部分,尤其是近几年来,绿色资产支持证券产品发行规模持续增长,随着绿色经济发展的深入和政策的细化,预计未来绿色资产支持证券产品参与机构及基础资产类型将进一步丰富。

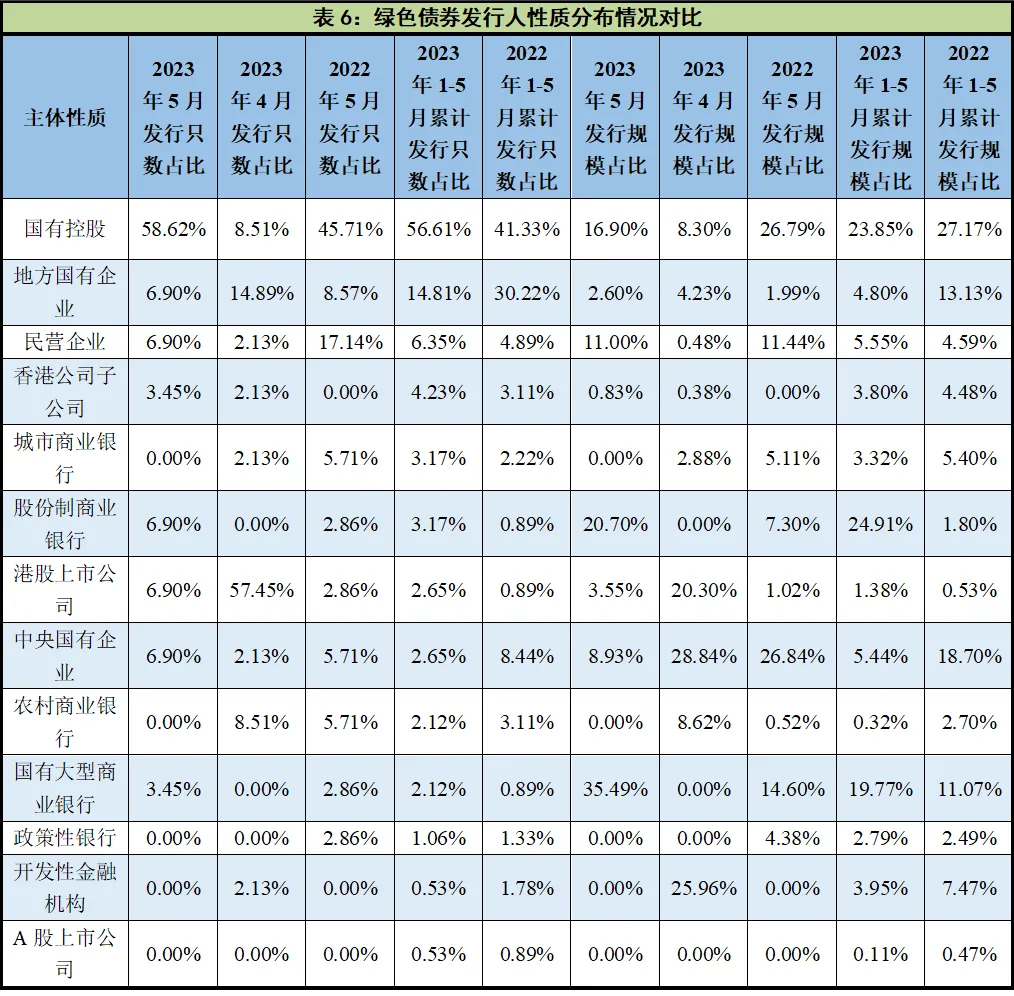

从发行人主体性质来看,在发行只数上,2023年5月国有控股企业共发行17只绿色债券,发行只数占比超过五成,同比和环比均有所增长。在发行规模上,2023年5月国有大型商业银行和股份制商业银行发行规模占比均超过20.00%。截至5月末,2023年绿色债券仍以国有企业(包括中央国有企业、地方国有企业、国有大型商业银行和其他国有控股)为主,发行只数占比达76.19%,与去年同期相比下降4.70%,发行规模占比达53.86%,与去年同期相比下降16.21%,非国有企业占比较去年同期增长明显;金融机构发行人(包括农村/城市商业银行、股份制商业银行、国有大型商业银行、政策性银行和开发性金融机构)绿色债券发行只数占比达12.17%,较去年同期增长1.95%,发行规模占比达55.07%,与去年同期相比增长24.13%。

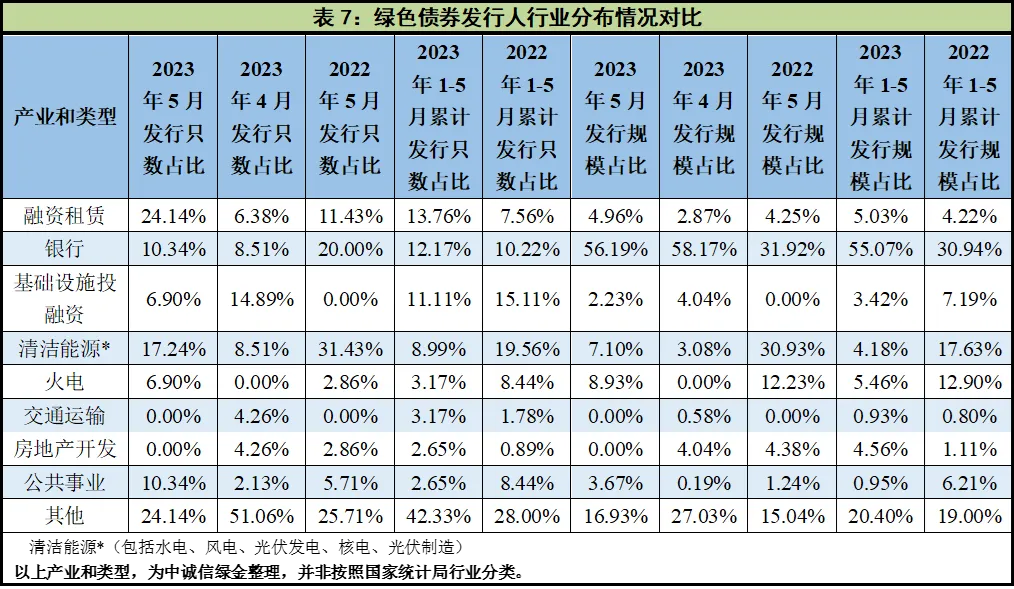

从发行人主体产业和类型来看,2023年5月融资租赁类发行人共发行绿色债券7只,占总只数的24.14%,发行只数为所有类型发行人中占比最高;银行类型发行人共发行绿色债券475.00亿元,占总规模的56.19%,发行规模为所有类型发行人中占比最高。截至5月末,2023年融资租赁类发行人发行只数占比达13.76%,规模占比达5.03%,只数占比领先于其他类型发行人,较去年同期有所增长;银行类型发行人绿色债券发行只数占比达12.17%,规模占比达55.07%,规模占比领先于其他类型发行人,较去年同有较大幅度增长;交通运输和房地产开发类发行人发行规模和只数占比同比有所上升;基础设施投融资、清洁能源、火电和公共事业类型发行人发行规模与只数占比同比均有所下降。

(二)其他ESG债券发行情况

2023年5月,国内市场无可持续发展挂钩债券和转型类相关债券发行。截至2023年5月末,国内市场累计发行可持续发展挂钩债券66只,规模共计790.00亿元,累计发行转型债券和低碳转型相关债券共34只,规模共计312.20亿元。

总的来看,2023年5月国内市场共发行ESG债券29只,规模共计845.31亿元,相较4月份发行只数下降43.14%,发行规模下降21.22%;与2022年5月相比发行只数同比下降23.68%,发行规模同比增长19.11%。截至5月末,2023年国内市场累计发行ESG债券共199只,规模共计3853.50亿元,与去年同期相比发行只数下降15.32%,发行规模增长3.03%。

二、二级市场交易情况

(一)绿债市场交易情况

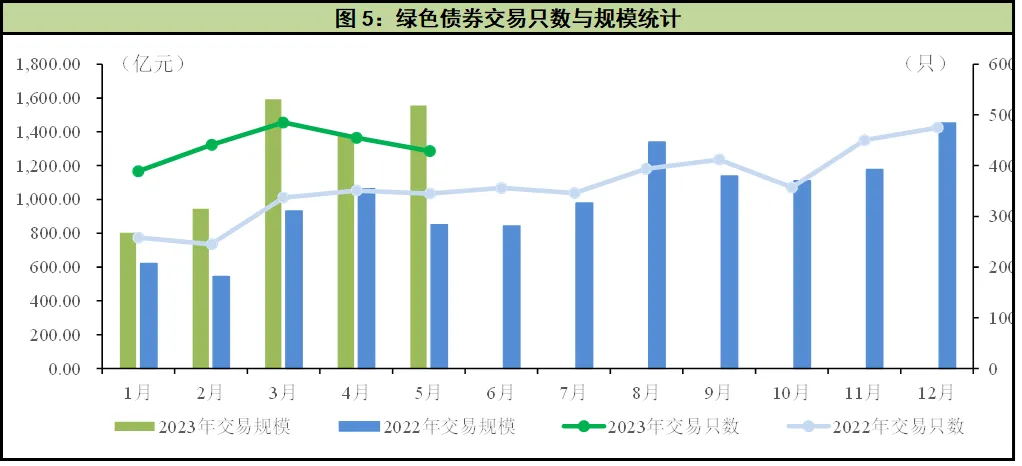

2023年5月,国内市场共有429只绿色债券参与交投,月度现券交易规模为1554.99亿元,较4月环比参与交易只数下降5.71%、规模增长12.32%,较去年同期交易只数增长24.35%、规模增长82.63%。其中,“23兴业银行绿债01”交易金额为5月之首,为221.51亿元。

(二)可持续发展挂钩债券市场交易情况

2023年5月,可持续发展挂钩债券共有35只参与交投,交易只数较4月份环比下降7.89%,较去年同比增长84.21%,其中包括31只中期票据和4只公司债;交易规模总计为67.54亿元,较4月份环比下降36.63%,较去年同比增长23.63%。其中,“21大唐发电MTN001(可持续挂钩)”交易金额为5月之首,为12.16亿元。

(三)转型类债券市场交易情况

2023年5月共有6只转型债券和低碳转型相关债券参与交投,交易规模总计为1.60亿元,其中包括3只中期票据、2只公司债和1只短期融资券,交易只数环比下降33.33%,规模环比下降68.83%。其中,“22华能MTN007(转型)”交易金额为5月之首,为0.60亿元。

三、绿色金融动态

(一)国内动态

国资委印发《中央企业债券发行管理办法》

2023年5月6日,为健全中央企业债券发行管理体系,提高债券发行审批效率,加强债券全流程管控,有效防范债券违约风险,利用债券融资推动国有资本和国有企业做强做优做大,国务院国资委印发《中央企业债券发行管理办法》(以下简称“《通知》”)。《通知》指出,中央企业应当积极利用债券市场注册制改革、债券市场基础设施互联互通、债券品种创新等资本市场重大改革举措,通过发行科技创新债券、碳中和碳达峰债券、乡村振兴债券、资产支持证券等创新品种,有效服务国家重大战略。

银保监会:积极发展绿色金融,有力促进能源转型

2023年5月12日,中国银保监会政策研究局一级巡视员叶燕斐在中国新闻社与能源基金会联合举办的2023年第一期国是论坛之“能源中国”上表示,要积极发展绿色金融,有力促进能源转型。叶燕斐强调,要加大对绿色建筑的绿色金融支持力度,做好包括绿色住宅全生命周期的绿色认定,这涉及从土地招拍挂、城市规划、住宅建筑设计到住宅建筑绿色性能监测、住宅建筑绿色性能保险保证等一系列配套。

甘肃省人民政府印发《甘肃省碳达峰实施方案》

2023年5月11日,甘肃省人民政府发布《甘肃省碳达峰实施方案》(以下简称“《方案》”)。《方案》提出各市(州)、兰州新区要加大对碳达峰碳中和工作的支持力度,完善财税、价格、市场、金融政策,严格落实绿色金融评价机制,建立健全绿色金融标准体系,加大绿色贷款、绿色股权、绿色债券、绿色保险、绿色基金等方面的支持力度,用好碳减排支持工具,引导金融机构为绿色低碳项目提供长期限、低成本资金,争取开发性政策性金融机构按照市场化法治化原则为碳达峰行动提供长期稳定资金支持。

《粤港澳大湾区绿色债券发展报告(2023)》发布

2023年5月12日,为推进粤港澳大湾区绿色债券市场融合发展,粤港澳大湾区绿色金融联盟、深圳市绿色金融协会与中央结算公司绿色金融创新中心联合发布《粤港澳大湾区绿色债券发展报告(2023)》(以下简称“《报告》”)。《报告》基于广东、深圳、香港、澳门的区域特点,从绿色债券的发行规模、品种结构、期限结构、行业分布等统计维度,全面分析粤港澳大湾区绿色债券市场发展基本情况。此外,为推动粤港澳大湾区绿色债券市场深度融合发展,《报告》建议构建统一的大湾区绿色债券项目目录、环境效益信息披露标准和平台,加强对大湾区金融机构投资业务环境效益的考核评价,探索大湾区应用“发行人付费、投资者选择”模式选聘评估认证机构,并推动中国绿债相关标准成为国际标准之一。

香港金融管理局发布“香港绿色分类框架原型”

2023年5月30日,香港金融管理局(HKMA)发布了一份讨论文件,征求市场反馈意见,内容是关于“香港绿色分类框架原型”。据文件介绍,“绿色分类框架”实际上是由绿色与可持续金融跨机构协调小组(由HKMA联合主持)制定的分类法。HKMA还委托气候债券倡议组织支持“绿色分类框架”的开发。“绿色分类框架”的目标是在本地市场推广采用,并提供一个标准化的框架,根据其环境可持续性对金融产品和投资进行分类和标记,这旨在帮助促进投资者决策,并“支持香港在连接中国内地和世界其他地区的绿色金融流动方面发挥重要作用,从而加强香港作为国际绿色金融中心的地位”。

(二)国际动态

澳大利亚将投资20亿澳元打造成氢能超级大国

2023年5月9日,澳大利亚政府在其年度预算中宣布,澳大利亚将投资20亿澳元(14亿美元)以扩大其可再生氢产业的发展,加快该国的清洁能源项目,试图打造成氢能超级大国。投资资金将根据“氢能启动”计划分配,该计划将为大型可再生氢气项目提供收入支持。

国际能源署发布2023年《世界能源投资报告》

2023年5月25日,国际能源署发布2023年《世界能源投资报告》(以下简称“《报告》”)。《报告》指出,2023年全球能源投资预计约2.8万亿美元,其中清洁能源技术投资将超过1.7万亿美元,而石油等化石燃料投资约1万亿美元。在可再生能源和电动汽车的推动下,预计2021至2023年年均清洁能源投资将增长24%,而同期化石燃料投资增长15%。此外,国际能源署署长比罗尔指出,清洁能源正以超预期的速度发展,而太阳能是全球能源投资领域的“明星”,全球太阳能投资将首次超过石油生产投资。

中欧牵头启动可持续金融共同分类目录(CGT)二期工作

2023年5月30日,由中欧牵头发起的可持续金融国际平台(IPSF)分类目录工作组(Taxonomy Working Group)召开工作组会议,正式启动《共同分类目录》(CommonGround Taxonomy,简称“CGT”)二期(phaseII)工作。自2022年6月发布一期工作成果以来,《共同分类目录》在国际金融界产生的影响力逐渐扩大,许多中国和国际市场主体已经采用《共同分类目录》对新发行的绿色等绿色金融产品贴标,中国金融学会绿金委也在组织专业机构对中国境内的存量绿债按CGT进行贴标,以期待进一步提升中国绿色债券市场的对外程度。此外,其他许多国家和地区也在编制本地绿色目录的过程中参考CGT。IPFS分类目录工作组中方共同主席、中国金融学会绿色金融专业委员会(绿金委)主任马骏表示,CGT的编制工作将进入第二期,该阶段的重点是逐步扩大CGT的国别基础(如将新加坡等国家和地区的绿色目录纳入比较基础)、进一步扩展CGT所覆盖的经济活动范围、对更多的国家和地区开展CGT相关的能力建设。根据CGT技术专家组的介绍,二期工作除了继续以中欧目录为基础扩大《共同分类目录》覆盖的经济活动门类和环境目标范围,还将升级方法学以便使《共同分类目录》能够容纳更多经济体的绿色金融和转型金融活动。二期工作也将研究“无重大伤害原则”在不同监管环境下的具体表现形式。

特别说明

本文所述绿色债券指国内发行的贴标绿色债券,包含碳中和债、蓝色债券等子品种。

本文基于发行只数的统计时,以不同分层级别发出一只资产支持证券按一只统计。

本文针对在不同交易场所发行的同一只企业债,在不同场所单独进行统计时,都纳入只数和规模统计范围;在全市场进行统计时,仅统计一次。

本文数据来源为中诚信绿色债券数据库、金融终端东方财富Choice和万得Wind。

本文数据均按照债券发行起始日进行统计。